Налог на имущество (недвижимость) физических лиц, сколько платить за квартиру с 2019 года от кадастровой стоимости

Уже несколько лет длится переходный период по установлению новой методики расчета налога для собственников недвижимости. Теперь исчисление налога на имущество для физических лиц будет происходить с учетом его кадастровой стоимости. Пока еще не все регионы страны перешли на новый расчет, до 2020 года на него перейдет вся РФ.

Как узнать кадастровую стоимость на свое жилье?

Сегодня узнать точную кадастровую стоимость на свою недвижимость можно в Интернете, если знаете кадастровый номер и даже если не знаете (по адресу):

- Если вы не знаете кадастровый номер, то обращайтесь на сайт Росреестра в разделе «Справочная информация по объектам недвижимости в режиме online», введите адрес квартиры, затем скопируйте полученный ГКН (гос. кадастровый номер).

- Если вы знаете кадастровый номер, заходите на сайте налоговой службы, где указываете ГКН, нажимаете «далее» и смотрите стоимость. Если вы хотите узнать причитающийся налог на имущество, и узнать рассчитывается он исходя из кадастровой или инвентаризационной стоимости, нажмите «далее».

Другие варианты узнать стоимость на официальном сайте Росреестра:

- раздел «Получение сведений из ГКН» — заказать получение выписки, которую придётся подождать 5 рабочих дней. Запомните номер заявки, потому что по ней можно отслеживать исполнение;

- раздел «Публичная кадастровая карта» — поиск по номеру кадастра, полученной информацией можно воспользоваться в виде справочной информации, юридической силы она не имеет;

- раздел «Справочная информация по объектам недвижимости» — можно узнать по одному из трех условий: номер кадастра, условный номер или адрес недвижимости;

- раздел «Получение сведений из фонда данных государственной кадастровой оценки» — поиск по кадастровому номеру.

Если в единой базе данных есть информация о кадастровой стоимости именно Вашей недвижимости, то такие сведения обязаны предоставить на бесплатной основе в течение пяти дней с момента обращения непосредственно в Росреестр или МФЦ за справкой о кадастровой стоимости (если заказывать кадастровый паспорт, в котором также есть кадастровая стоимость, то придется платить 200 руб.).

Какая недвижимость облагается налогом

Любая недвижимость, кроме земли, находящаяся в собственности гражданина, облагается имущественным налогом. Чаще всего речь идет о:

- квартирах;

- отдельных комнатах в общежитиях/коммунальных квартирах;

- дома, включая ИЖС, дачные,, а также недостроенные и пр.;

- гаражи/парковочные места;

- хозпостройки (бани, сараи и пр.);

- коммерческие объекты (магазины, склады, офисы и т.п.).

Как видно, налог обязаны платить любые физ.лица. Даже ИП, если он не находится на специальном режиме УСН.

Как рассчитывается налог по-новому?

Определить размер налоговой ставки для своего объекта недвижимости поможет таблица:

| квартира |

0,1 |

| комната, как самостоятельный объект недвижимости, то есть с отдельным кадастровым номером |

0,1 |

| жилой дом, дачный дом |

0,1 |

| недостроенный дачный/жилой дом |

0,1 |

| хоз.постройка размером не более 50 кв. м различного назначения на земле ИЖМ, дачном, огородном участке |

0,1 |

| хоз.сооружение площадью более 50 кв. м |

0,5 |

| гараж, машино-место |

0,1 |

| магазин, офис, помещение под общественное питание и т.п. |

2 |

| прочие объекты |

0,5 |

| Наименование объекта |

размер ставки (процент кадастровой стоимости) |

Эти ставки являются базовыми. Но местные органы власти, могут уменьшать их или увеличить но более чем троекратно. Вот для примера, как дело обстоит с Москвой

| Кадастровая стоимость недвижимости в млн. руб. |

ставка налога, в % |

| До 10 млн. руб. |

0,1% |

| От 10 до 20 млн. руб. |

0,15% |

| От 20 до 50 млн. руб. |

0,2% |

| От 50 до 300 млн. руб. |

0,3% |

| Свыше 300 млн. руб. |

2% |

| Гаражи и машиноместа |

0,1% |

| Незавершенное строительство жилого дома |

0,3% |

| Прочие объекты |

0,5% |

Точный размер налога на имущество не нужно рассчитывать самостоятельно. Он будет указан в уведомлении-квитанции, которое рассылается всем налогоплательщикам. Однако граждане стремятся достоверно заранее знать, сколько им придется оплатить за свое имущество. К тому же налоговики иногда допускают ошибки в расчетах. Своевременное обнаружение неточности позволяет легко решить проблему и избежать лишних расходов на незаконный расчет налога.

Чтобы переход на новый расчет был более плавным, предусмотрен понижающий коэффициент, который постепенно будет увеличиваться (для 2015 года он составлял 0,2, для 2018 года — 0,6, в 2019 – 0,8 и т.д.). Формулу, по которой можно высчитать размер налога на недвижимость в 2018 году:

| Н = (Н1*СК – Н2*СИ) *К + Н2*СИ, где |

Статьи по теме:

- Н – размер налога, подлежащий оплате.

- Н1 — кадастровая стоимость недвижимости.

- Н2 — инвентаризационная стоимость недвижимости.

- К – коэффициент (в зависимости от типа объекта недвижимости).

- СИ – ставка налога от инвентаризационной стоимости.

- СК – ставка налога от кадастровой стоимости

Понижающий коэффициент не применяется к административно-торговым зданиям, объектам общественного питания и бытового обслуживания и прочим коммерческим объектам.

Не желающим утруждать себя расчетами, поможет узнать налог на недвижимость физических лиц с 2019 года калькулятор онлайн.

Когда начинать платить налог на жилье по-новому?

Некоторые платят новый налог на имущество уже с 2016 году. Поголовно налог от кадастровой стоимости будет высчитываться с 01.01.2020 года.

Но до этой даты может произойти переход от инвентаризационного к кадастровому расчету. Это решают региональные власти, от налогоплательщика ничего не зависит.

Сейчас в более 68 регионах налоговые инспекции ушли от инвентаризационной стоимости и жителям придется платить новый налог на имущество уже в 2019 году

| Республика Адыгея, Амурская область, Архангельская область, Астраханская область, Республика Башкортостан, Белгородская область, Брянская область, Республика Бурятия, Владимирская область, Вологодская область, Воронежская область, Еврейская автономная область, Забайкальский край, Ивановская область, Республика Ингушетия, Кабардино-Балкарская Республика, Калининградская область, Республика Калмыкия, Камчатский край, Карачаево-Черкесская Республика, Республика Карелия, Кемеровская область, Кировская область, Республика Коми, Костромская область, Краснодарский край, Курская область, Ленинградская область, Город Москва, Магаданская область, Республика Марий Эл, Республика Мордовия, Московская область, Мурманская область, Ненецкий автономный округ, Нижегородская область, Новгородская область, Новосибирская область, Омская область, Оренбургская область, Орловская область, Пензенская область, Псковская область, Рязанская область, Самарская область, Город Санкт-Петербург, Саратовская область, Республика Саха, Сахалинская область, Свердловская область, Ставропольский край, Тамбовская область, Республика Татарстан, Тверская область, Тульская область, Республика Тыва, Удмуртская Республика, Хабаровский край, Республика Хакасия, Ханты-Мансийский автономный округ – Югра, Челябинская область, Чеченская Республика, Чувашская Республика, Чукотский автономный округ, Ямало-Ненецкий автономный округ, Ярославская область. |

Алтайский край, Республика Алтай, Волгоградская область, Республика Дагестан, Иркутская область, Калужская область, Красноярский край, Республика Крым, Курганская область, Липецкая область, Пермский край, Приморский край, Ростовская область, город Севастополь, Республика Северная Осетия-Алания, Смоленская область, Томская область, Тюменская область, Ульяновская область |

| Субъекты РФ, где применяется кадастровый расчет |

Субъекты РФ, где применяется инвентаризационный расчет |

Механизм уплаты налога

До ноября каждого года налогоплательщику по почте приходит уведомление и квитанция за прошлый налоговый год. Её нужно оплатить до 1 декабря года, в котором пришло уведомление. То есть схема остается традиционной, изменится только сумма налога.

Ответ: налог будет начислен по кадастровой стоимости только с августа, то есть, когда вы фактически приобрели недвижимость в собственность. За предыдущий период уведомление из налоговой придет продавцу, который и должен будет оплатить налог с 1 января и до августа включительно.

Инвентарная стоимость

Вычисление от инвентаризационной стоимости отличается от кадастрового расчета. За основу берутся не виды недвижимости, а их инвентар.стоимость. Муниципальные власти могут в установленных рамках варьировать уровень налоговой ставки:

- до 300 тыс. руб. стоимости объекта недвижимости размеры ставки могут быть от 0 до 0,1%;

- от 300 001 руб. до 500 тыс. руб. размеры ставки 0,1 – 0,3%;

- от 500 001 руб. и выше размер 0,3 – 2%.

Если муниципалитет не утвердил точный размер ставок, то применяются федеральные фиксированные ставки:

- до 500 тыс. руб. – 0,1%;

- от 500 001 руб. – 0,3%.

Сколько теперь придется платить за жилье — почему возникла паника?

Кадастровая стоимость выше инвентарной и практически равна рыночной. Потому что учитывает расположение объекта, год постройки и его площадь, тип недвижимости и другие важные обстоятельства.

Поскольку кадастровая стоимость жилья близка к рыночной (в некоторых регионах ниже рыночной лишь на 10-15%), для некоторых собственников жилья расчет налога по-новому будет значительно выше, чем от инвентарной. Хотя других собственников, наоборот, окажется более выгоден.

Пересмотр кадастровой стоимости будет производиться в регионах один раз в три-пять лет. Поэтому отклонения в расхождении рыночной и кадастровой стоимости в ближайшие годы исчезнет, а налог будет постоянно актуализироваться.

Государство идет навстречу собственникам жилья – налоговый вычет

Для снижения размера налога предусмотрен вычет:

- для квартир – 20 кв. м.;

- для домов – 50 кв. м.;

- для комнат – 10 кв. м.

Речь идет о квадратных метрах, отнимаемые от общей площади недвижимости. Именно эти метры не будут облагаться налогом.

Напоминаем: самостоятельные расчеты производить нет необходимости. В налоговом уведомлении будут прописаны вычеты и окончательная сумма для оплаты.

Пример 1 : в собственности находится квартира общей площадью 30 кв. м. С учетом налогового вычета получаем 30 – 20 = 10 кв. м. Таким образом, владельцу нужно будет оплатить налог всего за 10 кв. м. Переводя в рублевое значение получаем: допустим, кадастровая стоимость квартиры составляет 900 тыс. руб. Значит, налог высчитывается от 300 тыс. руб. (900 000/30 х 10). Умножаем на 0,1% (ставка для квартир), в итоге, за год сумма налога равна 300 руб. (300 000 х 0,1%).

Пример 2 : в собственности находится дом общей площадью 40 кв. м. С учетом налогового вычета получаем 40 – 50 = -10. В случае отрицательного значения налоговая ставка равна нулю и налог платить не нужно. Но из из бюджет денег не дадут. Когда налог выходит отрицательным, то он приравнивается к показателю «0».

Как применяется вычет при долевой собственности квартиры?

Каждый собственник оплачивает налог соразмерно своей доле в праве собственности. Однако вычет предоставляется не каждому владельцу-дольщику, а на весь объект недвижимости в целом.

Ответ: Одному собственнику необходимо будет вычесть только 10 кв.м. (20 м2/2) в качестве налогового вычета. Таким образом, он уплатит за 25 – 10 = 15 кв. м. Аналогичный расчет будет и для второго владельца. Кадастровая стоимость жилья 2 млн. руб, площадь 44 м2, каждый должен будет платить (44м2/2 — 10 м2) с 12 м2. А 1 м2 стоит 45 455 руб (2.млн./44), тогда налог составит (12 м2 * 45 455 руб.)* 0,1% = 545 руб. Это максимальная сумма, т.е. в те года, когда будет действовать понижающий коэффициент, налог будет еще меньше.

Если собственников трое и больше, то вычет будет делиться на соответствующее количество лиц, пропорционально размеру их долей.

Придется ли платить за жилье больше?

Наиболее сильным будет удар по кошелькам владельцев крупных и дорогостоящих офисов, торговых центров, мест общественного питания и прочей коммерческой недвижимости. За объекты недвижимости, собственники обязаны оплатить 2% налога на имущество, без вычетов и льгот.

Владельцы более скромного жилья могут не переживать. Размер налога будет исчисляться в пределах 0,1% кадастровой стоимости. Кстати, в редких случаях сумма налога может стать даже меньше, чем была ранее, до 2015 года.

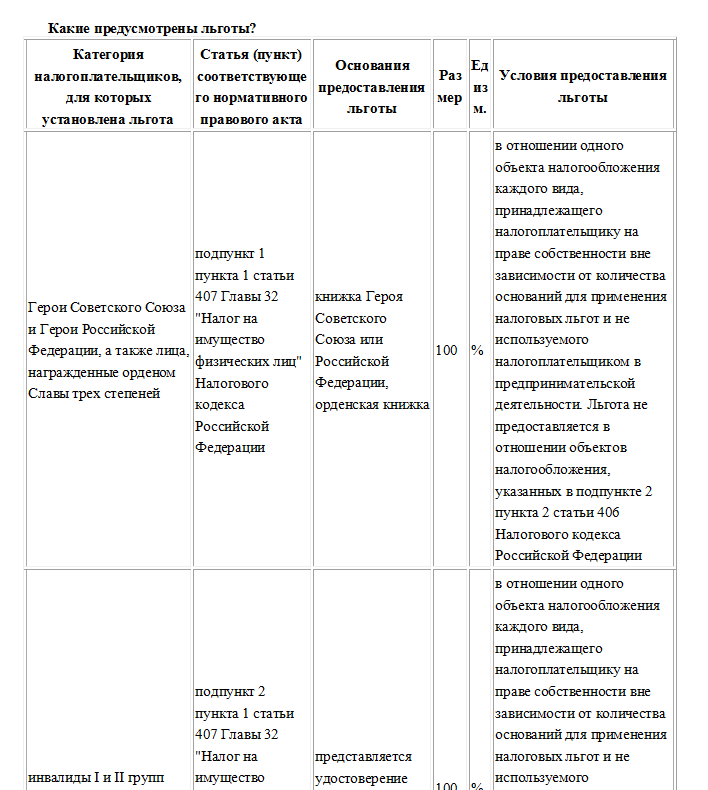

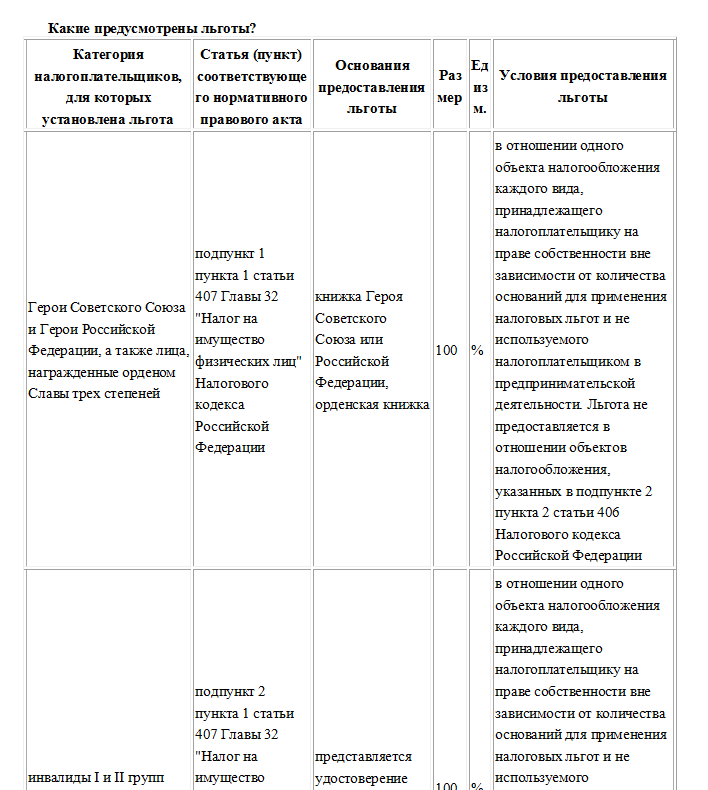

Какие предусмотрены льготы?

Перечень льгот по налогу на имущество физических лиц

Традиционно, полностью освобождаются от налога на недвижимость пенсионеры, участники ВОВ, ветераны, инвалиды, чернобыльцы, лица предпенсионного возраста и др. Подробный перечень можно скачать.

С 2018 года специальная льгота доступна для многодетных семей (где от и более детей). Родители, на которых значится недвижимость, могут снизить площадь объектов в зависимости от количества детей в семье. За каждого ребенка можно отнять по:

- 5 кв.м от общей площади квартиры (комнаты в квартире);

- 7 кв. м от площади жилого дома.

Однако законодатель учел возможные намерения наших граждан переписать всю свою недвижимость на близких родственников, имеющих льготы, с целью освобождения от налога. Теперь одного владельца освобождают от налога только в отношении одного объекта недвижимости. То есть, если у пенсионера, имеющего льготу, есть в собственности две или более квартиры, то он освобождается от налога только по одной из них. А по второй и другим – придется уплачивать в полном объеме.

Если у гражданина-льготника имеются различные виды недвижимости, то льгота дается на один объект по каждому виду.

Например, у пенсионера в собственности 2 квартиры, 1 дачный дом, баня и сарай на дачном участке. Гражданин будет освобожден от налога на 1 квартиру, дом и сарай. А заплатит за вторую квартиру и баню.

Виды недвижимости для льготы законом определены такие:

- квартира/комната;

- дом;

- хозпостройки;

- помещения под творческие мастерские, студии, ателье;

- гараж/машино-место.

Прочие виды недвижимости под льготу не попадают.

Чтобы получить такой вычет следует написать заявление в ИФНС (скачать бланк заявления), а также приложить к нему «Уведомление о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц» (скачать бланк уведомления). Эти документы нужно успеть сдать до 31 декабря отчетного года (в котором будет применяться льгота).

Можно ли снизить кадастровую стоимость?

Кадастровая стоимость рассчитывается независимыми оценщиками на основании заказа городских/региональных властей. Все данные по оценке объектов вносятся в единый кадастр недвижимости. Уже сегодня появилось много недовольных собственников, считающих размер своей недвижимости слишком завышенным. Есть законная возможность оспаривать размер в судебном порядке или через специальную комиссию. Поэтому если имеются веские основания для пересмотра, то целесообразно обратиться к квалифицированному юристу, который порекомендует провести независимую оценку и составит грамотное исковое заявление в суд (см. также как оспорить кадастровую стоимость земельного участка).

Какими правами наделены регионы?

Местные власти имеют право своими постановлениями изменять размер налоговой ставки и применять дополнительные льготы для отдельных категорий граждан. Узнать о существовании подобных привилегий можно, обратившись в администрацию по месту прописки.

Что делать если налоговое уведомление о начисленном налоге не пришло?

Собственники объектов недвижимости и транспортных средств должны сообщать в Налоговую службу, если не получили налоговые уведомления.

Отсутствие налоговой квитанции говорит о том, что в ИФНС нет данных о недвижимости и налогоплательщик обязан предоставить сообщение об объекте. Такое сообщение предоставляется единоразово до конца года, следующего за годом приобретения собственности.

Прошу проконсультировать по следующему вопросу:

У нас с женой имеются квартира и дачный дом с участком, которые в прошлом были оформлены на меня и до настоящего времени я получал все налоговые уведомления на свое имя и оплачивал все налоги. Как я понимаю, имущество находится по закону в нашей совместной собственности, в равных долях. Жена вышла на пенсию с 2012 года, а мне до пенсии еще 4 года. Правильно ли я понимаю, что если для целей налогообложения долю жены каким-то образом выделить, то по крайней мере с ее доли мы налог на имущество платить не будем (льгота для пенсионеров)? Что для этого надо сделать, какие документы и куда направить?

Здравствуйте, Андрей!

В соответствии с гражданским законодательством вы являетесь собственниками совместной, то есть собственность в равных долях, но согласно налоговому закону, оплачивать налог с имущества необходимо именно Вам — титульному собственнику.

Пенсионерам предоставляется льгота по налогу на имуществу. Для того чтобы воспользоваться льготой, вначале нужно оформить часть недвижимости на свое имя.

Это можно сделать путем раздела имущества во время брака по нотариальному соглашению. При чем раздел может произведен в любых долях (даже с отступлением от равенства).

В последующем можно обращаться в Росреестр для оформления собственности, куда представляется соответствующая документация на каждый объект отдельно (заявление, госпошлина, нотариальное соглашение, кадастровый паспорт (если ранее не производился кадастровый учет), правоустнавливающие документы и пр.).

В собственности дом в Калмыкии,построенный 65 лет назад. Принесли налог на имущество в размере 1673 руб.хотя в прошлом году было 706 руб. Как рассчитывался налог и есть ли льготы на малоимущих и матерей одиночек? Инвентаризациооная стоимость на 2013 год 470581.0 руб.

Здравствуйте, Людмила. Налог теперь рассчитывается не от инвентаризационной, а от кадастровой стоимости. Почитайте внимательно, в статье все подробно написано, как узнать кадастровую стоимость. Матерей-одиночек и малоимущих в списке льготников нет.

Добрый день!

Вопрос кас. уплаты налога на квартиру 55 м2.

У нас 3 доли, пенсионер, дочь, внучка 8 лет.

С учетом льгот для пенсионеров и уменьшения на 20 м2 площади квартиры для уплаты налога, на какую площадь будет рассчитываться налог?

Здравствуйте, Евгения. Сначала из 55м2 вычитают льготу 20 м2. Оставшиеся 35 м2 подлежат обложению. У каждого по 1/3 доли, т.е по 11,66 м2. Пенсионер освобождается полностью от уплаты, а дочь и внучка уплачивают: каждая со своей доли 11,66 м2.

У нас частном доме было два собственника(мама и её сетра, получаеться наша тетя) Но тётя перед смертью, написала дарственную на право её имуществом моей старшой сестре. Теперь получаеться право собственности у нашей мамы и у моей сестры. В сидетельстве о государственной регистрации у неё и у мамы написано :(Вид права:общая долевая собственность :33/200.)Напишите пожалуйста, что значит это 33 и 200?

Здравствуйте, Сергей!

Это размер доли в собственности, соответственно 33 — числитель, а 200 — знаменатель. Размер такой доли примерно равен 16,5%.

Скорее всего, ранее дом был поделен на 6 долей, после количество собственников (общедолевой собственности) изменилось и доли пересмотрели и изменили.

Каким законодательным актом оговорено, что если пенсионер не подал заявление на льготу, по уплате налога на одну из двух квартир, находящихся в собственности, то налоговая служба САМА предоставит ему льготу по квартире с бОльшим размером налога?

Картина выглядит немного по другому.

Сама ИФНС не предоставляет льготу, налогоплательщик-пенсионер должен подать соответствующее заявление (о предоставлении льготы) и документы, подтверждающие право на льготу. С этого момента налогоплательщик становится льготником для ИНФС. Такое заявление подается единожды на все время.

Кроме того, ежегодно до 01 ноября необходимо подавать, так называемое, уведомление, по которому пенсионер выбирает тот объект, в отношении которого применяется льгота.

Если такое уведомление не представлено (а заявление ранее предоставлялось в налоговую), налоговая инспекция, обладая данными об объектах недвижимости, действительно, самостоятельно выбирает недвижимость, на которую распространяется льгота. Причем выбор делается таким образом, чтобы налог получился минимальным (то есть для льготы выбирается тот объект недвижимости, с которого больше всего платится налог, а для исчисления налога к уплате менее дорогостоящую недвижимость). Т.е. вариант- выгодный пенсионеру, а не государству.

Если пенсионер ранее не представлял заявление о льготе и, соответственно, не представил уведомление, то ИФНС вообще не будет применять льготу. Считается, что право на льготу не возникло.

Эти положения регулирует ст. 407 Налогового кодекса РФ.

Сегодня 29 сентября 2016 года. Мои родители пенсионеры не написали ни заявление на льготу на 2015 и 2016 год, ни уведомление до 1 ноября предыдущих 2015 и 2016 годов, так как не знали об этом законе. О нем по телевизору пару дней назад первый раз сказали. Вопрос первый: » Если подать заявление на льготу сейчас до нового года, будут ли они освобождены от уплаты налога на 1 вид объектов за 2016 год?» За 2015 уже поезд ушел, я правильно понимаю? Ведь за 2015 год уже не возникло право на льготу, так как мы не написали заявление заранее. Вопрос второй : » Если они подадут заявление о выборе одной из квартир, за которую они хотят платить налог до 1 ноября 2016 года, то они в этом заявлении выберут только за какую из квартир надо платить налог аж на 2017 год? Я правильно понимаю? А за 2015 год и 2016 год государство за них выбрало, так как не писали заранее заявление? Я правильно понимаю?»

Здравствуйте, Елена в предыдущем ответе Ирине 26.09.2016 есть подробнейший ответ и на ваши вопросы.

1 Чтобы получить освобождение на след. год (2017) заявление нужно написать в предыдущем году, т.е. до 1 ноября 2016. За 2016 год налог будет начислен на все объекты, т.к. заявление в 2015 не было написано.

2. Если заявления о том, что они пенсионеры не было подано в ИФНС, считается что налоговая не в курсе, что они пенсионеры и имеют какую-либо льготу, поэтому сама ИФНС ничего не выбирает и налог будет на все объекты до тех пор пока не напишут заявление. Тогда льгота будет учтена со след. года.

Добрый день! Подскажите, я хочу рассчитать сумму налога на имущество (мою квартиру). Где мне посмотреть и узнать кадастровую и инвентарную стоимость моей квартиры. И где узнать сколько будет СИ – ставка налога от инвентаризационной стоимости и СК – ставка налога от кадастровой стоимости? Помогите бедолаге разобраться и посчитать по этой сумасшедшей формуле. И еще, у нас в городе решением совета города установлена налоговая ставка исходя из кадастровой стоимости 0,2 процента в отношении жилых помещений, и я слышала что хотят ее увеличить до 0,3 процента. Подскажите пожалуйста это сильно ударит по кошельку граждан и несет ли это принятие дополнительных НПА?

Здравствуйте, Надежда. Очень обидно, что вы не читали статью, а сразу пишите вопросы. В первом же подзаголовке идет подробнейшее описание как вам узнать кадастровую стоимость, даже указанны прямые ссылки, где вводить адрес или кадастровый номер. Более того, есть ссылка на калькулятор расчета налога.

Доброе утро! Подскажите каким образом начисляется налоговая ставка, если в собственности 2 квартиры? На каждую в отдельности, или же стоимость обеих квартир складывается и тогда получается большая налоговая ставка?! Наш регион начисляет налог исходя из инвентаризационной стоимости об’екта. Поясню, что меня интересует: 1 квартира подпадает под ставку 0,25; вторая — под 0,4! По отдельности каждая это одна сумма! Но я получила уведомления, где сложена стоимость квартир в единую сумму. И эта сумма уже облагается ставкой 1,4. Как Вы понимаете, сумма возрастает в разы! Обе квартиры находятся в одном доме. Заранее благодарна за ответ. С уважением. Светлана.

Здравствуйте, Светлана. Для начисления налога по инвентаризационной стоимости нужна суммарная инвентарная стоимость недвижимости. Поэтому для целей налогообложения сумма стоимости всех объектов недвижимости суммируется.

Добрый вечер! Подскажите пожалуйста,в собственности дом 50 кв метров,по 1/3 доли у меня и моих двух детей.из вашей статьи выходит,что мы не должны платить налог на имущество? Как правильно подать заявление и чем регламентировать?спасибо.

Здравствуйте, Наталья. Вы имеете не льготу, а вычет.

В статье же написано все… Вам не надо ничего подавать, вычет налоговая делает сама.

Напоминаем: самостоятельные расчеты производить нет необходимости. В налоговом уведомлении будут прописаны вычеты и окончательная сумма для оплаты.

Вот если вы имеете льготу (пенсионер, инвалид и пр) тогда нужно писать «заявление о предоставлении льготы», и к заявлению приложить «Уведомление о выбранных объектах налогообложения, в отношении которых

предоставляется налоговая льгота по налогу на имущество физических лиц»

Здравствуйте!Мы с мужем пенсионеры.Есть квартира и участок с домом.Льгота по налогу на квартиру есть.А на дом я имею право на льготу?Так как и дом и квартира оформлены на меня.Спасибо!

Здравствуйте, Ольга. Да, имеет право на льготу и по квартире и по земельному участку со строением. Но писать заявление надо.

Здравствуйте.Подскажите пожалуйста,у меня отец-пенсионер,у него есть квартира 42кв.м, но он мне её подарил по договору дарения от 24.03.2016года,моя доля в праве 2/3, а 1/3 принадлежит старшей сестре,сколько мы должны будем заплатить налог на имущество? Или лучше будет передарить квартиру ему обратно? Как правильно подать заявление и чем регламентировать? Cпасибо.

Здравствуйте, Юлия.

1 Вы как собственники жилья должны платить налога в общем порядке. Договор дарения подразумевает полный переход права собственности одаряемому. А налог платит только собственник. Сколько будете платить, зависит от вашего региона, по какой стоимости сейчас рассчитывают в вашем городе (кадастровой или инвентаризационной), какие ставки применяют (могут повышать или понижать). К примеру, если ее кадастровая стоимость 2 млн. То после вычета облагаемая площадь составит 22 м.2 (2 млн*22)/42 = 1,047 млн. С этой суммы 0,1% составит 1047 руб. Эту сумму нужно будет платить через несколько лет, а пока понижающий коэф. составляет 0,2 . И сумма налога составит 209 руб на вас двоих, она делится согласно ваших долей. 2/3 от этой суммы платите вы, 1/3 ваша сестра.

2 Передаривание? Зачем тогда делали дарение? Конечно, можно переоформить обратно квартиру на отца (договором дарения). Он как пенсионер имеет льготу и налога к уплате не будет, но и собственником также остается он, а не вы с сестрой…

Добрый день!

В тамбовской области расчитали налог по инвентаризационной стоимости , вопрос —

1. при таком расчете есть вычет 50м2 с дома?

2. инвентаризационная стоимость относительно 13-14 годов выросла на 500тр — это законно?

Большое спасибо.

Здравствуйте, Евгений.

1. Нет, при расчете по инвентаризационной стоимости вычета нет

2. Да.

Здравствуйте . Пришёл налог на имущество за 2015 год . в имуществе находится два домовладения в Краснодаре кадастровая стоимость 1-го 5.700.000р . 2-го 4.700.000р пришла квитанция из налоговой на 8.500р . и указан коэфициент 0.8. с какого . правильно ли начислен налог?

Здравствуйте, Сергей. На местном уровне регионы имеют право устанавливать свой К – коэффициент (в зависимости от типа объекта недвижимости), т.е. вам следует обратиться в местную ИФНС и уточнить все на месте. А также почему вам не произвели вычет (50 м2) для дома (одного из объектов)? Скорее всего вам следует написать заявление, что вы вычет хотите получать с такого-то объекта. Раз нет заявления, то вычет не предоставили. Конечно, нужно выяснить все в налоговой лично.

Добрый день. В данный момент еще не получили квитанции по налогу на недвижимость, но в личном кабинете налогоплательщика появилась кадастровая стоимость на объекты. Так вот наш гараж в 41 кв.м оценили 1,2 млн. руб., очень завышенная сумма, гаражи у нас хорошие мах 800 стоят, которые с ремонтом. Живем в Тольятти, недвижимость в цене сильно упала, рынок недвижимости стоит. Купили его за 350 тыс., гараж течет сильно, даже продать его теперь сложно. Я думаю налог придет большой. Стоит ли оспаривать кадастровую стоимость и какова вероятность положительного решения в нашу сторону суда?

Добрый вечер! Подскажите, пожалуйста, если у меня в собственности 2 квартиры по 35 кв. м (итого: 70 кв. м), то вычет в 20 кв. м. я получаю с каждой из них и в итоге плачу налог за 30 кв. м (70 — 20 х 2 = 20) ? Либо вычет я имею право получить лишь с одной квартиры? То есть в таком случае плачу налог за 50 кв. м, исходя из следующих данных: 70 — 20 = 50.

Второй вопрос (гипотетический), не имеющий отношения к первому:

У нас с дедом квартира в новом доме в долевой собственности, по 1/2 у каждого. Собственниками мы являемся более пяти лет. Дедушка умирает, квартира переходит мне по наследству, и я решаю её продать, чтобы купить себе поменьше. Должен ли я при продаже платить налог 13% на перешедшую мне недавно долю (а то и на всю квартиру целиком)? Или тот факт, что я уже являюсь собственником более 5 лет части квартиры освобождает меня от подобного налога?

Большое Вам спасибо, Светлана и Роман!

Здравствуйте, Кирилл.

1. Вычет предоставляется по каждому виду объекта недвижимости. Причем расчет производится по каждому объекту в отдельности. А не 70-20 = 50., т.к. кадастровая стоимость каждого объекта разная (стоимость 1 м2 разная).

2. Расчет срока владения недвижимостью для целей налогообложения ведется от даты получения первоначальной доли в нем. Т.е. вступив в наследство на оставшуюся долю и продав дом, вы не должны подавать декларацию, т.к. с момента получения первой 1/2 доли прошло более 3 лет (5 лет отсчитываются, если жилье приобретено с 1 января 2016 года).

Вопрос такой, имееться дом в собственности, на двоих с сестрой, в 2006 году когда оформлялось наследство на нас кадастровая стоимость состовляла 700000 т.р, в этом году принесли налог и уже кадастровая стоимость составляет 3100000, хотя в прошлом году она состовляла 2700000, то есть она за год поднялась на 400000. и так каждый год, и еще ко всему в вашей статье указан коэффициент 0.1% а с нас запрашивают 0.45%.челябинская обл, подскажите куда нужно обратиться и что вообще делать, в прошлом году платили 10000 т.р на двоих в этом уже 14000, сколько можно издеваться.за ранее спасибо

Здравствуйте, Дмитрий!

По всей видимости речь идет не о кадастровой, а об инвентаризационной стоимости. В Челябинской области до 2015 года включительно расчет налога на имущество для граждан осуществляться на основе инвентаризационной стоимости. И соответственно платежи, в том числе, осуществляемые в 2016 году основывались на этих данных. Согласно налоговому законодательству, если инвентаризационная стоимость более 500 000 рублей, то налоговая ставка может варьироваться от 0,3 до 2,0 процентов (в зависимости от нормативных актов, принимаемых муниципалитетом по месту расположения объекта недвижимости). Поэтому при учете, что у Вас размер стоимости дома 3 100 000 > 500 000, то применяемая ставка (0,45) не нарушает норм закона.

С 2016 года (уплата будет производится в 2017 г.) в Южно-уральском регионе при расчете налога на имущество физлиц будет применяться уже кадастровая стоимость недвижимости и процентная ставка налога не сможет превысить 0,3.

Здравствуйте, вот вопрос:

Тамбов.

Мне принадлежит квартира инвент. стоимость 800 000р и дом (старый) -1 600 000р. Их сложили, получилось 2 400 000, коэффициент 1% (от 2млн до 2.5млн) налог пришел 24 000р. Если я переоформлю дом на мать-пенсионерку(подарю), то получится, что я заплачу налог только с квартиры и коэффициент будет уже 0.4 (от 0.2млн до 1млн) =3200р, мать при этом за дом не будет платить вообще т.к.имеет льготу как пенсионер. Правильно я понимаю? Хотя возможно на след год будут какие-нибудь новые ставки (кадастр. стоимость может введут?)

Здравствуйте, Алексей.

У вас расчет по инвентаризационной стоимости, пересмотр которой производится каждый год. И ставка при этом расчете может быть от 0,1 до 2%. Сейчас (за 2016 год в 2017г) в Тамбовской области налог уже будет рассчитываться с учетом кадастровой стоимости. Тогда ставка налога будет зависеть от решения городской думы, и она может варьироваться от 0 до 0,3%.

Если вы оформите передачу матери в собственность дома по договору дарения, то она может воспользоваться льготой (написав заявление и уведомление в налоговую) и за дом платить не придется в том случае, если у нее нет другого жилья в собственности (дома). Также могут возникать другие проблемы:

— наследство, если у нее есть еще дети, внуки и она не напишет завещание, что дом ваш, то ваш дом придется делить с ними,

— в случае ее кончины, если вы вступите в наследство, вам не желательно продавать дом 3 года, иначе возникает обязанность уплаты налога (13% от суммы продаже свыше 1 млн. руб).

Здравствуйте . Вопрос такой . Проживаю в краснодаре ст старокорсунская получил квитанцию из налоговой имущественный налог за 2015 . в наличие два частных домовладения на одном участке кадастравая стоимость 1-го 4.700.000т 2-го 5.700.000р налог пришел с коэффициентом 0.8 я в полном недоумении так как налог вышел в районе 8.500р почему такой расчет и куда жаловаться. спасибо

Здравствуйте, Сергей!

производился расчет, отталкиваясь от инвентаризационной стоимости объектов. Такая стоимость (инвентаризационная) уточняется ежегодно. Согласно Решению городской Думы Краснодара №70 от 20.11.2014 г. налоговая ставка на объекты налогообложения, инвентаризационная стоимость которых составляет от 1 млн. руб. до 2 млн. руб., равна 0,8%.

Это означает, что инвентаризационная стоимость Ваших объектов 2 млн. руб. или менее. А расчет налоговым органом произведен, судя по представленной информации, верно.

С 2017 года в Краснодарском крае налог будет рассчитываться с учетом кадастровой стоимости объектов недвижимости и размер налога по Вашим домовладениям может достигать суммы 31200 руб. Это приблизительный расчет от самой верхней границы налоговой ставки (0,3%). В итоге, все будет зависеть от решения городской думы, то есть какой она установить размер ставки. Границы, в которых муниципалитет может устанавливать ставку, варьируются от 0 до 0,3%.

Добрый день! Квартиру приобрели в новом доме (сдан в 2012г.) в 2014г. За 2014, 2015г. воспользовались налоговым вычетом, уведомление на уплату налога на имущество не получали. Причём, в личном кабинете информация об объекте имеется, а налог не начисляется. Собственники не входят в категорию льготников. Подскажите ,пожалуйста, может нам необходимо в ИФНС по месту жительства подать заявление?

Ситуация выглядит следующим образом:

1. Как рекомендует поступать ФНС. До 31.12.2016 года представить сообщение в территориальный отдел ИФНС по месту учета налогоплательщика (место жительства) или месту нахождение недвижимости о наличии недвижимости, по которой не приходят налоговые уведомления. Сообщение отправляется по форме КНД 1153006, утвержденной Приказом ФНС РФ №ММВ-7-11/598@ от 26.11.2014 г. Какие плюсы: налог придет только за год, в котором подано сообщение, и последующие годы.

2. Умолчать об объекте. С 01.01.2017 года вводится обязанность предоставлять в ФНС сведения об объектах недвижимости и ответственность за не предоставление таких сведений. В итоге, если налоговый орган сам обнаружит отсутствие сведений об объекте до сообщения об этом налогоплательщиком, то налог начислять за текущий год и три предшествующих (до даты регистрации собственности) и еще взыщут штраф в сумме 20 % от суммы неуплаченного налога.

Учитывая тот факт, что сведения о Вашей квартире имеются в ресурсах налогового органа, то рано или поздно такое уведомление пришлют (сообщите ли Вы об этом или нет).

При этом следует знать, что налогоплательщики освобождаются от представления сообщения в случае, если ранее приходило налоговое уведомление на объект недвижимости именно по налогу на имущество или такой налог фактически уплачивался.

Тот факт, что в базе налоговой есть данные о квартире не освобождает собственника от подачи сообщения.

Добрый день. Ситуация: пенсионер владеет двумя квартирами,

квартира №1 — доля 100%,

квартира №2 — пенсионер 50%, сын -50%.

Если пенсионер напишет заявление о предоставлении льготы на квартиру №1, будет ли для сына на квартиру №2 льгота в размере 20 кв. м. (так как пенсионер НЕ использовал льготу на квартиру №2) или 10 кв. м.?

Здравствуйте, Наталья. Вычет предоставляется 20м2 согласно доли собственника, вне зависимости от того, освобождается ли другой дольщик от налога или нет. Поэтому вычет для сына будет не более 10 м2. в любом случае.

Здравствуйте! У нас квартира приватизирована в долях(4доли), есть участок в содовом товариществе, есть машина, есть гараж, все в одном экземпляре. Мы все вчетвером инвалиды 1,2 и 3 группы. Получили пока одно налоговое извещение на гараж, который оформлен на отца инвалида 2гр. Раньше мы не платили налог ни на что, так как все инвалиды и пенсионеры. Почему теперь отец должен платить налог на гараж? Надо ли нам подавать заявление и ИФНС в налоговую до 1 ноября?

Здравствуйте, Татьяна. Льготу по налогу (см. перечень в статье скачать) имеют инвалиды с детства, инвалиды 1 и 2 группы. Каждый собственник может воспользоваться льготой по одному объекту каждого вида, но об этом следует уведомить налоговую. Поэтому обращайтесь в ИФНС, пишите заявление и прилагайте уведомление и документы на имущество и подтверждение вашего права на льготу (пенс. удостоверение, гр. инвалидности).

Добрый день, подскажите пожалуйста, когда будет переходить Алтайский край на расчет налога на имущество с применением кадастровой стоимости недвижимости

Здравствуйте, Инна. Налог по кадастровой стоимости в Алтайском крае начнут исчислять за 2016 год, т.е. уведомления вы начнете получать только в 2017 году, ближе к сентябрю.

Добрый день! Имею в собственности две квартиры, инвалид 2 группы. На одну квартиру имею льготу по уплате налога. Предоставляется ли вычет в 20 кв. метров при уплате налога на вторую квартиру, так как в первой квартире (по льготе) я этот вычет фактически не использовала?

Здравтсвуйте, Вера. Да, предоставляется.

Добрый день!

У Собственника во владении 2 квартиры:

1-я квартира , доля владения 1, общая площадь 50 кв.м.,стоимость 2 000 000 рублей,

2-я квартира , доля владения 0.5, общая площадь 50 кв.м.,стоимость 2 000 000 рублей.

Вопрос:

1) В случае отсутствия заявление о выборе объекта , какой будет налог ?

И как подать это заявление?

2) В случае выбора объекта «квартира 1» правильно ли посчитан налог

с первой квартиры 1 200 000*0,1 = 1200 руб (50кв.-20 кв.=30 облагаемых квадратов)

со второй квартиры 1 000 000*0,1 = 1000 руб (25 облагаемых квадратов)

3) В случае выбора объекта «квартира 2» правильно ли посчитан налог

с первой квартиры 2 000 000*0,1 = 2000 руб (50 облагаемых квадратов)

со второй квартиры 600 000 *0,1 = 600 руб ((50-20)/2 =15 облагаемых квадратов)

Здравствуйте, Наталья!

Вычет это не льгота, поэтому его можно применять к каждому объекту, находящемуся в собственности налогоплательщика в неограниченном количестве.

Таким образом, вычет применяется к двум квартирам.

Расчет будет таков:

Первая квартира — 1 200 000/ 50 Х 30 (50-20) Х 0,1% = 720 руб.

Вторая квартира — 1 000 000/50 Х15 ((50-20)/2) Х 0,1% = 300 руб.

В итоге складываем две величины и получаем общий налог равный 1020 руб.

Здравствуйте!

А налог на земельный участок без какого либо строительства на нем,как будет исчисляться по новому?

В статье не увидела про это

Здравствуйте, Алина. Налог на земельный участок без строения — это земельный налог, тема отдельная и обширная. Эта статья про налог на имущество физических лиц (квартиры, дома, гаражи, единые недвижимые комплексы, различные строения, незавершенное строительство).

У нас на участке два жилых дома площадью 50.4 кв.м(кадастровая стоимость 800796.00) и 33кв.м(кадастровая стоимость503372.00).Льгот не имеем.В этом году.по сравнению с прошлым принесли баснословный налог.налоговая ставка 0.6 .За оба дома мы должны заплатить 7800.а в прошлом году платили 1700 .Законно ли это?

Здравствуйте, Оксана. Правомерно, далее будет еще выше. См. комментарии выше, есть полный ответ на ваш вопрос. (ответ Дмитрию Коваленко к примеру).

Если в собственности есть 2 квартиры, но одна — в Москве, а другая — в Московской области.

Вычет в 20 м будет предоставляться на каждую из них ?

Здравствуйте, Андрей. Да, на обе.

Доброго времени суток, я ветеран боевых действий,от Мин Обороны получил квартиру ,но на всю семью,4 человека. Получилось,что моя лишь доля ,18 метров с небольшим. Остальные доли ,супруга и дети. Как будет исчисляться налог на имущество ? Льгота полностью на всю квартиру или лишь 1/4

Здравствуйте. У меня в собственности два разных вида объекта недвижимости: квартира и жилой дом. Вычет будет предоставлен только на один вид объекта, или на оба ?

Здравствуйте, Валентина. На каждый объект предоставляется вычет.

Здравствуйте.В собственности одна квартира 45 кв.м на 4 человека я имею долю 1/5 ( значит что мне принадлежит 9 кв.м . Получила налог на сумму 106 рублей по налоговой ставке 0.1% . Вопрос . 9 кв.м — облагаются налогом? С ув.Валентина.

Здравствуйте, Валентина. Зависит от того, как производится расчет в вашем регионе, по инвентаризационной или по кадастровой.

1. Если по новым правилам, то вычет 20 м2 предоставляется на всю квартиру, 45-20 = 25 м2 это облагаемая площадь. Ваша облагаемая доля составит 25/5 = 5 м2.

2. Если по инвентаризационной, то вычета нет и облагается 9 м2.

Добрый час ! Подскажите, пожалуйства. В ноябре 2014 года купили домовладение общей площадью 53.5 кв. м. у пенсионеров ( т.е. льготников). в этом году прислали квитанцию на оплату имущественного налога на сумму 46.0 тысяч рублей. Обратившись в БТИ по месту жительства получили платную справку с подтверждением инвентарной оценки дома 183.0 тыс. рублей. В извещении указана инвентаризационная оценка домовладения. Что делать? Чьи же подчищать ошибки и каким образом?

Здравствуйте, Наталья. Скорее всего у вас регион, в котором расчет налога ведется уже с учетом кадастровой стоимости. Узнайте кадастровый стоимость и обратитесь в вашу ИФНС для сверки.

Здравствуйте! Имею в собственности две квартиры. В нашем регионе налог начисляется по инвентаризационной стоимости. Стоимость одной квартиры 320 тыс. руб. стоимость второй- 300 тыс.руб. Как пенсионер имею льготу по одной квартире (стоимостью 320тыс.) При начислении налога посчитали суммарную стоимость двух квартир и т.к. она получилась больше 500 тыс.руб. применили наивысший коэффициент -2. Налог получился 6000 руб. Правильно ли мне посчитали налог. Почему, если я имею льготу, налог посчитали из расчета суммарной стоимости а не из стоимости одной квартиры на которую нет льготы.

Здравствуйте, Людмила. Правильно. Как происходит расчет налога по инвентаризационной стоимости:

1. Сначала суммируют стоимости недвижимости, чтобы определить %-ую ставку, по которой облагать налогом недвижимость гражданина.

2. Смотрят — есть ли льготы.

3. Рассчитывают налог за вычетом стоимости льготируемого жилья, но по %ставке за всю недвижимость.

Здравствуйте я ветеран боевых действий,есть комната в общежитии 17,5 кв\м. Какой налог я должен оплатить?

Здравствуйте, Алексей. См перечень льготников в этой статье, причем этот список в регионах может пополнятся, узнавайте в своей налоговой. Если вы есть в списке, то налог не начисляется, но нужно подать соответствующее заявление.

Здравствуйте! Имеется квартира площадью 44,2 м2, два собственника по 1/2 части на меня и сына, почему налог на квартиру пришел разный по стоимости и почему 0,2%

Здравствуйте, Тамара. Вы не указываете по какой стоимости велся расчет (инвентаризационной или кадастровой), ваш регион, стоимость квартиры. Скорее всего по инвентаризационной. Узнавайте это в вашей налоговой, лично, обращайтесь за сверкой расчетов. Возможно ошибка налоговой.

Здравствуйте. Помогите пожалуйста разобраться.

Мы с женой, проживаем в Санкт-Петербурге. Владеем квартирой. Она пока в ипотеке, в свидетельстве о праве собственности написано что без разделения долей.

В личном кабинете налоговой, как у меня так и у жены пришли начисления на квартиру. Там стоит отметка что каждый из нас владеет 1\2 квартиры

В извещении указана инвентаризационная стоимость — 542 978.00 руб. Но мне налог начислен по ставке 0.31 а жене по ставке 0.1

Кадастровый номер — одинаковый, налоговый период указан 2015 год, инвентаризационная стоимость одинаковая. Доли по 1\2. Отличается ставка. Мне 0.31 а жене 0.1

Помогите пожалуйста разобраться, где ошибка? У жены льгот нет. У меня тоже нет льгот

Здравствуйте, Денис. При расчете по инвентаризационной стоимости ставка зависит от суммы (прогрессивная шкала), до 300 т.руб. 0,1% от 300 000 — 500 000 руб ставка 0,2% свыше 500 т.руб 0,31%. Поэтому у одного собственника ставка 0,1% у другого (с учетом того, что 1/2 уже уплачена по минимальной ставке) у второго собственника тогда будет по 0,31%.

Добрый день! Подскажите, пожалуйста, как рассчитывается налог на имущество, если в собственности 2 квартиры в Москве? (кадастровая стоимость 1-й квартиры — 8303106 руб., 2-й квартиры — 7866851 руб.) Мне прислали налог, исчисленный исходя из кадастровой стоимости за минусом 20 кв.м со ставкой 0,1% и понижающим коэффициентом 0,2 (для каждой квартиры), а затем увеличенным где-то в 3 раза (опять же для каждой квартиры). Налог составил для 1-й квартиры — 3316 руб., для 2-й квартиры — 2847 руб. Правильно ли это? Насколько увеличивается налог при 2-х объектах недвижимости одного типа?

Здравствуйте, Вероника!

Каждая квартира рассчитывается отдельно, а потом итоговые суммы налога суммируются. Никаких увеличивающих коэффициентов для собственников двух и более объектов одного типа не предусмотрено.

В Москве расчет имущественного налога физических лиц от кадастровой стоимости ввелся с 2015 г. (Закон города Москвы №51 от 19.11.2014 г.).

В настоящее время существуют два варианта расчета имущественного налога:

1) по обычной процедуре расчета от кадастровой стоимости ((«кадастровая стоимость» — «20 кв.м. кадастровой стоимости») Х ставку налога). Такая процедура применяется, если размер налога, исчисленный от инвентаризационной стоимости (от этой стоимости налог исчислялся раньше до 2015 года) окажется больше, чем расчет от кадастровой стоимости;

2) по переходной процедуре (когда расчет от инвентаризационной стоимости будет меньше, чем от кадастровой).

Формула переходной процедуры такова: «Сумма налога» = («Размер налога, который стандартно исчислялся по кадастровой стоимости» — «Размер налога, который исчислялся от инвентаризационной стоимости») Х понижающий коэффициент + «размер налога, который исчислялся бы от инвентаризационной стоимости».

Согласно нормативному акту ставка налога на квартиру кадастровой стоимостью менее 10 млн. руб. составляет 0,1% (в Вашем расчете это соответствует действительности как для первой, так и для второй квартиры).

Понижающий коэффициент за первый год применения расчета налога от кадастровой стоимости по переходной формуле (то есть за 2015 г.) составляет 0,2 — это тоже верно (для справки, с 2016 г. такой коэффициент составит 0,4, в 2017 г. — 0,6 и т.д.). Этот коэффициент предусмотрен п. 8 ст. 408 НК РФ.

Увеличенная на троекратный размер это и есть размер налога, который бы исчислялся бы от инвентаризационной стоимости.

Поэтому видимых нарушений в Вашем расчет нет. Но для более точного расчета (мы можем проверить арифметические по расчету Вашего налога) необходимо знать следующие дополнительные сведения:

1) общая площадь каждой квартиры;

2) размер инвентаризационной стоимости каждой квартиры.

Здравствуйте! Мы с мужем пенсионеры. Кроме городской квартиры есть дачный участок 4 сотки. Оформлен на меня. На участке садовый дом, сложенный в полкирпича, печки нет, газа нет, водопровода нет, канализации нет, т.е. там можно жить только летом. Из удобств только электричество. Это считается нежилой дом? Еще есть небольшая баня. Подскажите, какие налоги мы должны уплачивать на эту недвижимость? Спасибо.

У меня 2-х этажный дом, 1 этаж-гараж 100кв.м. 2 этаж-жилой дом 100кв.м. Кадастровая стоимость исчисляется с общих квадратов (200) или с жилого и не жилого помещения отдельно?

Здравствуйте, Елена. Каждый объект имеет свою кадастровую стоимость и стоимость м2 у каждого объекта различна.

Здравствуйте!В г.Санкт-Петербурге имеем в соб-ти паркинг( 1 место). В личном кабинете в графе =вид соб-ти= указано =иные строения,помещения и сооружения= которые как я знаю под льготу для пенсионеров не попадают.(Я пенсионерка,по квартире льготу имею)А вот гараж,машино-место льготируются.Как же так? Разве паркинг это не есть машино-место?Большое спасибо за ожидаемый ответ.

Здравствуйте, Ольга!

Паркинг это тоже что и автомобильная стоянка. Автомобильные стоянки предусматривают деления на машино-места, также как в паркинге на индивидуальные места. Соответственно понятие машино-место на автомобильной стоянке и место в паркинге — это равносильные понятия. Все это следует из смысла СНиП 21-09-99*.

Но в налоговом кодексе в качестве объектов льготирования четко прописано, в том числе «гараж» или «машино-место». Поэтому доказывать налоговому органу, что Ваш объект (который значится «Иные строения, помещения и сооружения») подпадает под льготу простыми разъяснениями, без официального документа или судебного разбирательства, бесполезно.

Вам следует внести изменения в государственный кадастр в части наименования объекта недвижимости.

Для начала в архитектуре территориальной администрации запросите справку о видах разрешенного пользования недвижимости. В этом перечне должны быть указание на автомобильную стоянку, машино-место.

После этого следует обратиться в Росреестр с заявлением об изменении наименования недвижимости на машино-место. После внесения изменений, Вы можете подать в ИФНС уведомление о Вашем объекте, как подпадающем под льготу по налогу на имущество.

Добрый день!

Налоговая ставка по Люберецкому району Московской области 0,1%, а мне написали 0,5% (квартира в Московской области, Люберецкий р-н, пос. Малаховка). Это опечатка или местные власти (Малаховские) тоже имеют право увеличивать налоговую ставку по своему усмотрению?

Здравствуйте, Людмила!

Налог на имущество является местным налогом и ставки по налогу устанавливаются муниципалитетом. В Вашем случае решениями совета депутатов городского поселения Малаховка. Здесь вопросов не возникает, все в соответствии с законом.

Согласно Решения от 18.11.2014 г. №290/49 «Положение о налоге на имущество физических лиц» с 01.01.2015 года налоговая ставка в отношении квартир применяется в размере 0,1% от кадастровой стоимости; 0,5% от кадастровой стоимости в отношении иной недвижимости.

Действительно, это ошибка, так как у Вас в собственности квартира в указанном населенном пункте, то Ваша налоговая ставка — 0,1%.

Вам следует проверить как фактически исчислен налог (по какой ставке). Может оказаться, что в уведомлении написали 0,5%, а фактически расчет провели по ставке 0,1.

Если окажется, что Вам неверно насчитали налог, то следует уведомить налоговую инспекцию об ошибке, к налоговому уведомлению прикреплен бланк заявления об ошибке. Его необходимо заполнить и отправить в инспекцию. Чуть позже созвонитесь со справочной службой налоговой и узнайте результат.

Добрый день! Я живу Санкт-Петербурге в однокомнатной квартире площадь ее 36 кв.м. Еще имею долю 1/5 часть в квартире матери 9 кв. метров ( Двушка 45 общей площади). Почему налоговая ставка в % стоит 0.31% и соответственно сумма налога на долю

1/5 равную 9 кв. м -стоит 330 рублей, а 36 кв. м. стоит- 1954 рубля.

С ув. Владимир.

Здравствуйте, Владимир. Вы не указали стоимость квартир. В Санкт- Петербурге расчет налога за 2015 год производится еще по инвентаризационной стоимости. При этом ставка 0,31% установлена для жилья свыше 500 000 руб инвентаризационной стоимости (ставка 0,1% если жилье стоимостью до 300 т.руб, от 300-500 т.руб 0,2%). Узнайте ее и посчитайте, правильно ли сделан расчет.

Здравствуйте! Квартира новострой 2014.соответственно уже без инвентаризационной стоимости.наш регион (екатеринбург)еще не перешел на новую систему налогообложения.на вашем сайте написано,что такие квартиры расчитывают по кадастру,уточните пожалуйста по какой налоговой ставке? Мне уведомление пришло где кадастровая стоимость умножена на коэф дефляции,применяемый к инвентаризационной стоимости,и ставка 1%.

Здравствуйте, Наталья!

В настоящее время время в Екатеринбурге действует решение городской дому №32/24 от 25.11.2014 г., которым установлены с 01.01.2015 г. ставки по налогу на имущество в зависимости от инвентаризационной стоимости. То есть в настоящее и в ближайшее время кадастровая ставка в учет не принимается. Применять же дефлятор к кадастровой стоимости неправильно, так как формула с дефлятором используется только в отношении объектов с инвентаризационной стоимостью. В этой связи уведомление содержит завышенную сумму налога.

В Вашей ситуации можно поступить следующим образом (имеется два варианта действий):

1. обратиться в БТИ для проведения оценки жилья по правилам оценки недвижимости для установления инвентаризационной стоимости. После представить документ в налоговую инспекцию о действительной инвентаризационной стоимости квартиры (справки из БТИ) и попросить произвести перерасчет налога. Правда, это может оказать экономически нецелесообразно (нужно ориентироваться от суммы налога, расценок БТИ на оценку, предоставление справки и пр.);

2. получить в БТИ справку об отсутствии инвентаризационной стоимости квартиры в виду не проводимой оценки. В ИФНС написать заявление о неправильно исчисленном налоге (ошибочное применение формулы расчета по отношению к кадастровой стоимости) и попросить пересчитать налог по правилам п.п. 2,6 ст. 406 Налогового кодекса РФ. То есть произвести расчет по кадастровой стоимости по ставке 0,1% (установленной налоговым кодексом), так как муниципалитетом не предусмотрена ставка от кадастровой стоимости.

Добрый день!

Подскажите, пожалуйста, у меня в собственности находится 1/5 доля в родительской квартире (другие собственники квартиры в таких же равных долях: моя мама, отец, бабушка — все пенсионеры и моя сестра), а еще мы с мужем (не пенсионеры) купили в ипотеку квартиру в строящемся многоквартирном доме в общую совместную собственность. В итоге после оформления собственности на эту квартиру мне придется платить налог за доли в двух квартирах. Вопрос в следующем, если я подарю свою долю 1/5 в родительской квартире своей маме-пенсионерке, ей придется платить налог за эту подаренную мной долю или она как пенсионерка будет освобождена от налога как на свою так и на мою долю тоже? Какой-либо другой собственности у нее нет, ни долей в других квартирах, ни дачи.

Заранее благодарю!

С уважением,

Марина

Здравствуйте, Марина. Да, ваша мама будет полностью освобождена и на вашу подаренную долю тоже.

Но… если думать о наследстве, то в будущем экономия на налоге на имущество может «перекрываться» расходами и упущенной выгодой вас, как наследницы. Сейчас поясню.

Во-первых: в случае получения наследства на это жилье (когда уйдет из жизни кто-либо из ваших близких родственников) при разделе имущества, у вас не будет этой 1/5 доли (в отличии от вашей сестры).

Во-вторых: при вступлении в наследство уплачивается госпошлина, для близких родственников она равна 0,3% от кадастровой стоимости наследуемой доли и сумма может быть не малая.

Также если оставшиеся родственники решат продать эту квартиру, вы будете обязаны уплатить налог 13% с вашей наследственной доли, т.к. прервется срок ее владения. Т.е. вступив в наследство и продавая квартиру, она будет у вас в собственности менее 3 лет и здесь вы только сможете воспользоваться вычетом 1 млн, но согласно вашей доли (к примеру, если доля 1/5, то вычет составит 200 тыс. руб, а стоимость доли может быть намного выше и с разницы нужно платить 13% НДФЛ при продаже).

Если же вы останетесь собственницей этой 1/5, то ее ни с кем делить уже не придется — она ваша! Также вам не придется платить госпошлину на 1/5 доли, а только на вновь наследуемою долю умершего по закону. В случае получения наследства и скорой продажи квартиры вы освобождаетесь от уплаты налога (срок владения будет более 3 лет), в отличии от того случая, когда у вас не будет этой 1/5 доли.

Добрый день. Подскажите, пож-ста, есть налог с учётом кад. стоимости на квартиру(1150811) и дом(2121836) в Новгор. обл, при расчёте указаны вычеты 20 и 50м2 и одинак. налог. ставка. 0,3%. А вычет 0,2%- 2015г. разве не предусмотрен? Заранее спасибо.

Здравствуйте, Игорь. Но сайте налоговой вы можете сами рассчитать подлежащий уплате налог, зная кадастровый номер недвижимости.

https://www.nalog.ru/rn53/news/activities_fts/6152304/

https://www.nalog.ru/rn53/service/nalog_calc/

Ставка 0,1%, но она может быть увеличена в 3 раза (до 0,3%)

0,2 это понижающий коэффициент, а не вычет. Иными словами это 20% от причитающейся полной суммы.

И расчет налога сложный (см. формулу в статье)

Для введения налога предусмотрен «переходный» период. В первый год (по итогам 2015 года) коэффициент плавного увеличения нагрузки составит 0,2, во второй год – 0,4, в третий – 0,6, в четвертый – 0,8, и только по итогам 2019 года нужно будет платить всю сумму налога на имущество полностью.

Добрый день. мой муж собственник жилья(жилой дом) . Дом ему подарен. Изменился коэффициент с 0.3 до 0,9 . Стоимость дома 650 000 рублей. Как происходит расчет налога. Правомерно ли такое увеличение? Проживаем в городе Брянске. Спасибо

Здравствуйте, Светлана. Подарен дом или куплен, не имеет значения, ваш муж собственник дома, поэтому обязан платить налог. В Брянской области за 2015 год еще действует расчет по инвентаризационной стоимости, налоговая ставка по которому варьируется от 0,1 до 2% и шкалу процента в зависимости от стоимости устанавливают местные власти. Начиная с 2016 года налог будет рассчитываться от кадастровой, а пока платите ту сумму, что указана в квитанции.

Добрый день! Чтобы расчитать суммарную кадастровую стоимость недвижимости для определения %ставки налога надо брать стоимость доли кВ. или общую стоимость? Мне принадлежит квартира , стоимостью 8 200 000 и 1/4 доля в квартире стоимостью 12 200 000. Добрый день! В совместной собственности 4 владельцев. А ставка налоговая взята 0,15. Каждому собственнику принадлежат метры, стоимостью 3 млн, почему ставка не 01%?

Здравствуйте, Татьяна. Ставку налога определяют местные власти и она может быть от 0,1 до 0,3% (если расчет ведется по кадастровой стоимости) от 0,1 до 2% (если по инвентаризационной). Для определения ставки по налогу на имущество по кадастровой стоимости в расчет берется общая ее стоимость, а расчет налога по каждому собственнику ведется с учетом размера его доли. Если вы имеете несколько объектов, то для каждого объекта расчет по кадастровой стоимости ведется отдельно.

Допускается установление дифференцированных налоговых ставок в зависимости от:

— суммарной инвентаризационной стоимости объектов налогообложения, умноженной на коэффициент-дефлятор (с учетом доли налогоплательщика в праве общей собственности на каждый из таких объектов);

— вида объекта налогообложения;

— места нахождения объекта налогообложения;

— видов территориальных зон, в границах которых расположен объект налогообложения.

Если не согласны с расчетом, обратитесь в вашу местную инспекцию и проясните ситуацию на месте.

Добрый день! Подскажите пожалуйста как быть, если налоговая исчислила налог на имущество, в состав которого, кроме жилого дома, вошли по данным БТИ: прочие пристройки и служебные помещения (гараж, баня, забор, уборная и т.д.), из-за чего инвентариз. оценка необоснованно завышена, соответственно и налог 14 т.р. Обращение в инспекцию и в УФНС желаемого результата не дали, те направили формальные отписки. Как быть? Где можно взять образец искового заявления в суд по данному вопросу?

Здравствуйте, Любовь!

Вам налог исчислялся исходя из инвентаризационной стоимости, так как данные были получены из БТИ. При определении базы налоговый орган учитывает все объекты недвижимости, находящиеся в собственности, в том числе жилые помещения, гараж, бани и иные постройки (ст. 401 НК РФ).

В Вашем случае налоговая инспекция учитывала, при формировании налоговой базы, жилое помещение и иные постройки. Если с домом, баней, гаражом все понятно — это объекты недвижимости и их подлежит учитывать при начислении налога, а вот с забором, уборной возникает вопрос. Так как индивидуально-жилое строение на земельном участке или дачный надел не признается единым недвижимым комплексом, то вопрос об отнесении к налогообложению того или иного сооружения следует рассматривать через данные кадастрового учета и госреестра недвижимости. То есть, если забор, уборная значатся как объекты недвижимости в Росреестре, то начислять налог не противозаконно, если не значатся (не капитальные строения), то начисление налогов по таким объектам не должно производиться. Факт того, что забор, уборная значатся в БТИ не говорит о том, что указанные объекты являются недвижимым имуществом (к примеру, забор установлен не фундаментным способом, а просто вкопан в землю и т.п.).

Относительно судебного оспаривания. Напрямую обращаться в суд нельзя. Вначале следует обжаловать действия налоговиков в вышестоящей инстанции (региональное управление ФНС). Если результат жалобы не устроит, можно обращаться в суд.

Каких-то стандартных форм судебных обращений (заявление) нет. Каждое заявление имеет свой индивидуальный характер, в зависимости от ситуации, доводов налогоплательщика и налоговой инспекции, сути принятого решения вышестоящим органом и пр.

Мы можем оказать содействие в подготовке жалобы, так называемая, апелляционная жалоба и заявления в суд на действия должностных лиц ФНС. Для этого Вы можете прислать на наш электронный адрес: juresovet@mail.ru копии документов дела (уведомление, Ваши обращения в налоговую, их ответы, данные об объектах недвижимости, отраженные в БТИ, кадастровом органе и Росреестре и пр. по мере надобности при подготовке жалобы, судебного заявления).

Доброго времени суток.

1) Если дом 50 м2 по 1/2 в собственности от налогов освобождается?

2) 100 м2 дом по 1/2 как будет рассчитываться налоговый вычет?

Здравствуйте, Максим.

1. Освобождается.

2. 100 м2 — вычет 50 м2 = 50 м2 облагаемая площадь. Она делиться между собственниками согласно их долям. Т.е. каждый платит за 50/2 = 25 м2.

Добрый вечер. Живу в С.-Петербурге, в долевой собственности с сыновьями имеем квартиру 48 кв.м. (по 1/3). До настоящего времени не получили уведомление из налоговой инспекции. Что нужно делать в такой ситуации? Спасибо.

Здравствуйте, Людмила. Вы не получали никогда или только в этом году? Если ни разу не получали, то причин может быть несколько: либо в ИФНС не верные данные о вашей прописке и собственности, либо так работает у вас местная налоговая служба, что не доходят письма. Налог вам начисляется, если вы не являетесь льготниками. Можно просто обратиться в вашу налоговую инспекцию и все выяснить.

Если вы ранее получали, а в этом году еще нет, то подождите, возможно инспекция не справляется с объемом работ и письма придет чуть позже.

Но лучше самостоятельно обратиться в ИФНС и указать ваши объекты для налогообложения.

Здравствуйте, Светлана. Дочь инвалид с детства 3 гр. имеет 1/3 долю квартиры 58 м2 в Москве. Мной подарена ей квартира 33.5 м2 тоже в Москве. Налоговой льготой пользуется по кв. 58 м2 Как распределится вычет 20 м2: 6.7 м2 за квартиру, в которой она имеет долю, и 13.3 м2 в квартире мной подаренной. Верно я понимаю наши законы? Большое спасибо.

Здравствуйте, Николай. Освобождение от налога можно получить только по одному объекту на выбор. Если выбрана та, где 58 м2, то по ней полное освобождение с ее доли 1/3 = 19,3 м2, вычет тут ни при чем, налог равен 0. Тогда по подаренной нужно платить в общем порядке, а именно 33,5 м2 минус вычет 20 м2 = с 13,5 м2.

Если выбираете льготу по подаренной, то по ней налог равен 0, а по той, что 58 м2. вычет 20 м2 предоставляется на весь объект. Т.о. к уплате расчет будет произведен с 58-20=38 м2, ее доля 1/3, следовательно 38/3 = 12,67 м2 облагаемая налогом площадь.

Каждый объект имеет разную кадастровую стоимость за 1 м2, посчитайте по какой вам выгоднее, по той и представляйте заявление и уведомление.

Вам нужно обязательно писать заявление и уведомление, где вы выбираете объект, по которому хотите получить льготу.

Здравствуйте, Светлана. Еще раз большое спасибо за ответ 20.11.2016 at 16. Прошу, по возможности, дать небольшое уточнение. Дочь и ее муж пользуются льготой по квартире 58м2. Т.е. как Вы сказали ранее им этот вычет не нужен. Их сын льгот не имеет. Как быть с их сыном. Как здесь применяется вычет 20м2 или 1/3 этого вычета (6.7м2) или нет для доли сына. То есть вопрос в том, как использовать эту льготу их сыну. И будет ли дочь иметь возможность использовать вычет 20м2 с площади квартиры, которую я ей подарил?

Простите, вопросы у граждан возникают, потому что законы, издаваемые госдумой, на мой взгляд, непонятны и большей части депутатов. Большое спасибо за помощь. С уважением Николай.

Николай, а почему муж имеет льготу, он тоже инвалид? Сын имеет вычет, но согласно его доли. Сначала вычет вычитается из общей площади, а оставшуюся площадь делить на 3. Т.о. (58-20м2)/3 = с 12,66 м2 у него будет рассчитан налог. С подаренной квартиры дочь будет иметь вычет в 20 м2.

Еще раз добрый день, Светлана. На 21.11.2016 at 13:28. Да муж тоже инвалид с детства по слуху. Т.е. как я и предполагал вычет и деление использует только сын, а к маме и папе вычет никакого отношения не имеет и мама в принципе имеет право на вычет 20м2 на подаренную мной квартиру. С уважением Николай. Как приятно, что тебя не в пример государству слышат и помогают.

Добрый день. Подскажите пожалуйста.

1. В собственности 1/2 кв. общ. пл. 39,9 кв.м. и 1/4 кв. общ. пл. 77,5 кв.м. Льгота военного пенсионера распространяется только на один объект, но по существу человек не является полным собственником хотя бы одного объекта. Существует ли возможность распространения льгот на обе части, если данный случай не прописан, реально ли решение через суд?

2.При регистрации постройки (без права регистрации) в росерестре ни смогли объяснить какую площадь указывать. Площадь занимаемую на участке — 54 кв.м. или общую площадь с мансардой -108 кв.м.? И нужно ли регистрировать хозпостройки (бытовку, сарай, уборную)? А то пугают съемками с беспилотников.

Здравствуйте, Михаил!

Первый вопрос. В налоговом кодексе предусмотрена льгота только по одному объекту недвижимости (одного вида), при это не важно полная или долевая собственность на объект. То есть частичная льгота на одну квартиру и частичная на вторую, а, в итоге, одна полная льгота, по которой не нужно платить за обе доли в двух квартирах невозможна. Перед Вами будет выбор — только одна доля в квартире. Подобная ситуация была предметом рассмотрения в письме Минфина РФ №03-05-06-01/69673 от 01.12.2015 г.

Второй вопрос. Так как мансарда является неотъемлемой частью строения, то указывать её необходимо. Вот только в зависимости от назначения помещения она будет либо в составе жилой площади или только включена в общую. Кроме того, для мансарды, в зависимости от угла наклона стен, существуют свои нормативы расчета площади, применяются специальные коэффициенты. Такой расчет должен производить кадастровый инженер при составлении техплана.

Хозпостройки подлежат регистрации только в том случае, если они являются капитальными строениями (имеется фундамент), то есть они прочно связаны с землей и их перемещение без вреда строению (с сохранением его первоначального состояния) невозможно. Техзаключение о капитальном или временно характере построек также может дать кадастровый инженер.

Добрый день, помогите решить вопрос по задолженности налога на имущество с ф.л.

Развелся с женой в 2014 г.переписал свою долю на жену, но выписался через полгода после вступления решения суда в законную силу, а налоговая насчитала сумму за весь год. Как доказать и не платить незаконно начисленный налог на имущество ф.л. Спасибо

Здравствуйте, Павел. Прописка не имеет значение, для начисления налога имеет значение только дата перехода права собственности доли в недвижимости от вас жене, это нужно уточнить. В налоговую следует предъявить копии документов о переходе к жене права собственности вашей доли и написать заявление о возврате излишне уплаченного налога (см. образец заявления о возврате в этой статье http://juresovet.ru/nalog-na-imushhestvo-dlya-pensionerov-s-2016-goda-lgota-kak-poluchit/#h_4)

На его основании вам сделают перерасчет налога и в случае переплаты вернут излишне уплаченный налог на счет, указанный в заявлении.

Спасибо за полный и и понятный ответ. Удачи Вам!

Добрый день! Вопрос по налогу за квартиру. Регион Екатеринбург. Доля в праве 1/2 и у моего мужа такая же. Количество месяцев владения в году 2/12 (за 2015 год). Налоговая база исходя из инвентаризационной стоимости (в уведомлениях совпадает так же). Почему по одному и тому же объекту недвижимости в моём расчете ставка 0.25, а у мужа указана ставка 0.10?

Здравствуйте, Татьяна!

В этом нет ничего удивительного, так как это особенность определения налоговой базы исходя из инвентаризационной стоимости.

Дело в том, что размер налоговой ставки определяется от суммарной стоимости объектов, находящихся в собственности налогоплательщика, а потом уже производится пообъектный расчет. То есть сначала выясняется общая инвентаризационная стоимость всех объектов недвижимости плательщика налога (пропорциональным размеру долей в собственности), потом определяется размер ставки (этот размер зависит от обще-суммарной стоимости всех объектов, чем больше общая стоимость недвижимости, тем больше размер ставки). А далее по конкретным объектам по итоговой ставке производится расчет имущественного налога.

В Екатеринбурге решением городской думы №32/24 от 25.11.2014 г. установлены ставки налога на имущество от инвентаризационной стоимости, в том числе, если стоимость имущества до 300 000 руб., то ставка равна 0,1%, если с 300 000 р. до 500 000 р., то ставка — 0,25%.

Скорее всего, у Вас в собственности имеется еще объекты недвижимости, в связи с чем суммарная инвентаризационная стоимость Вашей собственности варьируется до 500 000 руб. А у Вашего мужа в собственности меньше недвижимости и ее стоимость не превышает 300 000 руб.

Соответственно, по другой недвижимости Вам также должно прийти уведомление со ставкой 0,25%.

Помогите разобраться. В кадастровую стоимость вошли скважина, мощение, забор, ворота( причем все это стоит дороже чем жилой дом) , а по состоянию на 2013 год инвентаризационная сумма объекта составила 1523653 руб и теперь за все это начислен налог с повышающим коэфициентом 1,5 . Правомерно ли это? Живу в Новороссийске, стоимость налога составила более 31 тысячи рублей

Здравствуйте, Лилия!

Налоговым законодательством предусмотрено, что объектом налогообложения может быть единый недвижимый комплекс. А это значит, что в Росреестре будет значится в собственности один объект недвижимости, в состав которого входят другие объекты. Это должно особо обозначаться в госреестре. И как правило, такой комплекс это объекты промышленного и иного технологичного назначения.

Если же у Вас имеется просто собственность на жилой дом, то именно его инвентаризационная стоимость (без учет других объектов) должна составлять налоговую базу. Забор, мощение, скважина не являются объектами налогообложения, как и объектами государственной регистрации недвижимого имущества.

Но вот так просто прийти в налоговую инспекцию и объяснить это не получится. Вам требуется получить от БТИ, которое ведет инвентаризационный учет, справку, согласно которой дом будет вычленен из общей инвентаризационной массы и в отношении дома будет произведен отдельный инвентаризационно-стоимостный расчет.

После этого следует писать заявление об ошибке расчета налога на имущество (недостоверности уведомления) и требовать перерасчета налога. К заявлению прилагайте, справку из БТИ о стоимости только дома и выписку из ЕГРНП в отношении дома.

Добрый день! У меня вопрос по налогу на имущество в 2014году. Как оказалось, мы платили налог 1645р от инвентаризационной стоимости 530тр, правомерна ли ставка 0,31. В соседнем доме точно такая же квартира, даже более новая со стоимостью 510тр-ставка 0,08. Я не понимаю, почему мы платили такую большую ставку. Теперь из-за этого у нас налог за 2015г в разы больше, чем за квартиру в соседнем доме. Дом копия нашего.

Здравствуйте, Елена. Для выяснения ставки налога и правомерности начисления налога вам следует обратиться непосредственно в ИФНС по месту жительства. Налог на имущество физ. лиц — местный налог, ставки и шкалу ставок устанавливают местные власти. Я не знаю ни ваш регион, ни населенный пункт, отсюда не могу знать особенности начисления в вашем населенном пункте и конкретно доме. Ответ ищите у инспектора в местной налоговой.

Добрый день

Если в собственности квартира и 1/6 доля другой квартиры. как будет выполнен вычет? С квартиры в которой доля или с квартиры которая вся в собственности? Нужно ли писать какое то заявление чтобы выбрать объект для вычета? и как будет начислен вычет для других собственников, если я решу что объектом будет квартира которая вся в собственности

Здравствуйте, Катерина. Вычет предоставляется по каждому объекту: при долевом — согласно доли, при единоличном владении — вычет целиком. Т.е. если 1/6 доля, то от площади вашей доли следует отнять 20/6 = 3,33 м2, остальная будет облагаться. Писать заявления не нужно. Заявление и уведомление обязаны предоставить льготируемые категории граждан (пенсионеры, инвалиды и пр из перечня), а не по вычету.

Здравствуйте . Покупаем дом , кадастровая стоимость которого 1 700 000 руб. Инвентаризационную стоимость не знаю . Дом новый. Введен в эксплуатацию в 2015 году. Дом в Ростове.

Вопрос : правильно ли я считаю налог за наш дом : 1700000х0,1%= 1700 в год.

Как часто происходит переоценка кадастровой стоимости ?

И будет ли в 2017,2018 и далее повышение налогов ?

Я почему спрашиваю , есть вариант оформить на маму пенсионерку дом , чтобы не платить сумашедшие налоги , если вдруг государство что нибудь придумает .

Благодарю!

Добрый день!

Льгота в 2015 году по налогу на имущество предоставляется на ОДИН объект каждого вида.

Вопрос один объект на территории РФ или в каждом субъекте (муниципальном образовании)?! если мы имеем квартиру в Москве ( льгота установлена федеральная для пенсионеров )- она освобождается от уплаты налога на имущество, и например квартира в Московский области, где местным законодательством предусмотрена также льгота для пенсинеров на один объект. Вопрос: обе квартиры будут освобождены от уплаты налога на имущество ? или только одна ? Какая норма НК это регулирует ?

Здравствуйте, Оксана!

Льгота для пенсионеров распространяется на один объект недвижимости каждого вида независимо от места нахождения объектов, будь-то в одном муниципальном образовании или на территории разных субъектов РФ. Это предусмотрено ст. 407 НК РФ.

Но следует знать, что если в муниципальном образовании установлены дополнительные льготы, допустим, пенсионеры освобождаются от уплаты налога по всем своим квартирам, то приоритетную силу будет иметь нормативный акт муниципалитета.

Приведем пример: у пенсионера имеется две квартиры в г. Энгельсе и г. Кирове. Энгельская городская дума установила льготу для пенсионеров на все квартиры, находящиеся в их собственности, а законодатели г. Кирова придерживаются федеральных стандартов.

Поступить можно следующим образом: в отношении квартиры в г. Киров применить льготу по ст. 407 НК РФ, а в отношении квартиры в г. Энгельс — дополнительную льготу. Таким образом, пенсионер полностью освобождается от имущественного налога.

Светлана, здравствуйте. Ваша статья написана очень хорошо, и всё вроде, понятно, но можно ли уточнить:

я пенсионерка, у меня в собственности две квартиры в разных частях Москвы. В 2013 году в обоих налоговых написаны заявления, что я — пенсионерка. НО ЗАЯВЛЕНИЯ О ПРЕДПОЧТИТЕЛЬНОМ ДЛЯ МЕНЯ ОБЪЕКТЕ НАЛОГООБЛОЖЕНИЯ Я НЕ ПИСАЛА ДО 1 НОЯБРЯ этого года, я об этом не знала. Сегодня 26.11.16 г. Уведомление об уплате налога и квитанцию с суммой налога я не получила ни там, ни там. Как мне поступить? Заранее благодарю Вас за ответ.

Здравствуйте, Надежда. лучше обратиться в налоговую и написать уведомление о выборе объекта. Но, даже если вы его не напишите, то ФНС начислит минимальный налог, т.е. по той квартире, по которой максимальный налог — именно по ней вы будете освобождены от уплаты, а по другой должны уплачивать налог. Предпочтительнее все же обратиться в налоговую и уточнить все на месте.

Здравствуйте.

Из списка регионов ,где налог начисли по кадастровой стоимости , я узнала , что наш регион в этот список не вошел.( Красноярский край). Налог мне пришел в три раза больше ( платила раньше 500р) . Но это еще не все.Площадь моего частного дома 47,5 м.кв.( 47,5-50=-2,5). получается, что учитывая вычет площади на дом , я вообще не должна была его платить. Как так? Собственник я одна.

Здравствуйте, Зинаида. Вычет предоставляется если регион производит расчет по-новому, т.е. по кадастровой стоимости. Ваш регион производит расчет еще по инвентаризационной стоимости — это означает, что ВЫЧЕТА нет и вы обязаны платить за весь метраж по ставке от 0,1 до 2%. То, что налог пришел больше, чем ранее, значит либо инвентаризационная стоимость увеличена, либо местные власти подняли ставку налога по инвентаризационной стоимости.

Вычет будет предоставлен тогда, когда регион будет производить расчет налога по КАДАСТРОВОЙ стоимости.

Добрый день!

Возник вопрос: моя мать — пенсионер. Ей досталась в наследство квартира от матери, в кооперативном доме. В ней она и прописана с дочерью. А проживает в другой квартире, с мужем. И вторая квартира находится в ее собственности, так как она ее приобрела, продав старую комнату и получив безвозмезлную ссуду на улучшение жилья. Если ли у нее какие — либо налоговые льготы? Одна кв. в СПб, другая в области.